Herramientas Financieras EVALUACIÓN DE PROYECTOS PDF

| Title | Herramientas Financieras EVALUACIÓN DE PROYECTOS |

|---|---|

| Pages | 10 |

| File Size | 1.9 MB |

| File Type | |

| Total Downloads | 298 |

| Total Views | 947 |

Summary

Herramientas Financieras EVALUACIÓN DE PROYECTOS AUTOR: Germán Alfredo Buenaventura Cárdenas ÍNDICE ÍNDICE • Ejemplificación de la temática 1. Valor presente neto. Ejemplo 1 2. Relación beneficio-‐costo. 3. Tasa interna de retorno. 4. Periodo de recuperación de...

Description

Herramientas Financieras EVALUACIÓN DE PROYECTOS AUTOR: Germán Alfredo Buenaventura Cárdenas

ÍNDICE

ÍNDICE •

Ejemplificación de la temática

1. Valor presente neto.

Ejemplo 1 2. Relación beneficio-‐costo.

3. Tasa interna de retorno. 4. Periodo de recuperación de la inversión.

Ejemplo 2 •

Glosario de términos

•

Referencias

•

Remisión a fuentes complementarias

Acceso rápido

GENERALIDADES

DESARROLLO

GLOSARIO

BIBLIOGRAFÍA

Este material pertenece al Politécnico Grancolombiano y a la Red Ilumno. Por ende, son de uso exclusivo de las Instituciones adscritas a la Red Ilumno. Prohibida su reproducción total o parcial.

01 -02 --

EJEMPLIFICACIÓN DE LA TEMÁTICA

La adecuada interpretación de estos indicadores le permitirá la correcta construcción y aplicación de los flujos de caja previstos a lo largo del proyecto; mediante la definición, explicación e implementación de las herramientas financieras como el valor presente neto, la relación costo-‐beneficio y la tasa interna de retorno, permitirán al inversionista tener elementos de juicio para la viabilidad del proyecto y determinar el tiempo que necesita para el retorno de su inversión.

1.1. Valor presente neto. En un proyecto de inversión el valor presente neto permite al inversionista calcular y analizar el rendimiento positivo o negativo (en dinero) de los flujos de efectivo (ingresos del proyecto y egresos del proyecto) a la tasa de interés que para la evaluación de proyectos es la tasa de interés de oportunidad1, y sustraerle el valor de la inversión inicial; para determinar si ese flujo es acorde o no a las expectativas del inversionista.

Figura 1. Herramientas financieras Fuente: Elaboración Propia (s.f.)

En la primera parte de esta unidad se abordarán los conceptos generales, las fases de un proyecto de inversión, los tipos de costo incurridas en el proyecto y por último la determinación de los costos irrecuperables en un proyecto En esta semana se estudiarán las herramientas financieras necesarias para la toma de decisiones desde el punto de vista financiero. Para el analista financiero o para el inversionista estos criterios de decisión pueden determinar la viabilidad o no de realizar los desembolsos iniciales vistos en el módulo anterior y contemplados en la pre inversión y la inversión.

3

Figura 2. Valor presente neto Fuente: Elaboración Propia (s.f.)

1

Para que un inversionista tome la decisión de recibir el recurso financiero no hoy sino en un tiempo futuro, producto del ingreso a un proyecto, es necesario que él reciba un monto superior al actual.

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

4

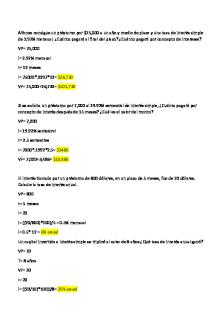

Por medio de un ejemplo PRÁCTICO se procederá a explicar mejor esta herramienta financiera.

En primer lugar la inversión inicial se toma de manera negativa y se sumaran los respectivos valores presentes de cada uno de los flujos netos de los años 1 al 4, recuerde que la fórmula de valor presente es:

1.2. Ejemplo 1 Un estudiante del Politécnico Gran Colombiano desea incursionar en un proyecto de transporte en una población cercana a la ciudad de Pereira en el departamento de Risaralda. La inversión requerida para el año 0 es de $500.000.000 millones de pesos, se estima el horizonte de planeación del proyecto en 4 años y el flujo de caja neto (ingresos del proyecto-‐ egreso del proyecto) sea el presentado en la siguiente tabla.

Figura 4. Valor presente: Fuente: (Elaboración propia) (s.f.)

Tabla 1. Flujo de un proyecto

Para el manejo de Excel el siguiente es el instructivo para hallar esta información financiera: Ir a fórmulas y buscar función financiera Buscar la opción VNA

Fuente: (Elaboración propia) (s.f.)

Sabiendo que la tasa de oportunidad del inversionista o también llamada de descuento es del 10%. Calcular el valor presente neto. Procedimiento

Figura 3. Cálculo del valor presente neto

Fuente: (Elaboración propia) (s.f.)

Figura 5. Pantallazo formula Fuente: (Elaboración propia) (s.f.)

5

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

6

Seleccionar la inversión inicial los flujos netos del proyecto y la tasa de oportunidad del inversionista:

2. Relación beneficio-‐costo. Para el valor presente neto el inversionista tenía en cuenta en conjunto tanto el desembolso inicial del proyecto (inversión inicial) y los flujos (netos) del proyecto. Para esta segunda herramienta se tomarán de manera separada los valores presentes tanto del flujo de caja netos y la inversión inicial. Con base en el ejercicio anterior se desarrollará esta segunda herramienta; la valoración de este indicador está determinado por los siguientes parámetros de evaluación y explicados mejor en las siguientes figuras:

Figura 6. Pantallazo argumentos de función Fuente: (Elaboración propia) (s.f.)

El valor presente neto para este ejemplo es $184.453.372. Como el cálculo arroja valores monetarios positivos bajo esta herramienta el proyecto le genera al inversionista utilidades positivas.

Figura 8. Relación beneficio-‐costo

Fuente: (Elaboración propia) (s.f.)

Figura 7. Pantallazo resultado Fuente: (Elaboración propia) (s.f.)

7

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

8

3. Tasa interna de retorno. La tercera herramienta de análisis para la toma de decisiones por parte del inversionista es la tasa interna de retorno2, es la tasa de interés a la cual genera un valor presente neto de 0 tanto del monto inicial como de los flujos de caja.

Figura 9. Valor presente de los ingresos

Para calcular esta herramienta por Excel se tiene:

Fuente: (Elaboración propia) (s.f.)

Formulas/financieras/TIR

de los egresos

Figura 9. Valor presente Fuente: (Elaboración propia) (s.f.)

FORMULA DE BENEFICIO-‐COSTO= VALOR PRESENTE DE LOS INGRESOS

VALOR PRESENTE DE LOS EGRESOS

Por formula financiera se toma el valor neto actual de los ingresos y el valor presente de los egresos (valor inicial) en valor absoluto para dar el valor positivo. Figura 11. Pantallazo fórmulas financieras TIR Fuente: (Elaboración propia) (s.f.)

Figura 10. Relación beneficio-‐costo Fuente: (Elaboración propia) (s.f.)

9

Con base en los parámetros expuestos en la figura 3 al dar una relación costo-‐beneficio de 1,41 se entra en la zona de aceptación del proyecto.

Evalúa el proyecto en función de una única tasa de rendimiento por período con la cual la totalidad de los beneficios actualizados son exactamente iguales al desembolso expresado en moneda actual

POLITÉCNICO GRANCOLOMBIANO

2

EVALUACIÓN DE PROYECTOS

10

Se toma en cuenta la inversión inicial y los flujos de caja netos del proyecto del año 1 al año 4:

4. Periodo de recuperación de la inversión. Para el análisis de este aspecto es necesario tener en cuenta la duración del proyecto, pues es diferente el horizonte de un proyecto a corto plazo (1 año) que a largo plazo (mayor a un año). Lo que hay que hay que establecer para evaluar el tiempo óptimo de recuperación de la inversión, es la continuidad en los flujos de caja por el período que perdure el proyecto de inversión; en otras palabras si el proyecto no tiene una fecha de finalización definida es necesario darle un tiempo de finalización, y en ese periodo determinar los flujos de caja que le permitan evaluar por medio de las herramientas financieras descritas anteriormente la conveniencia o no de invertir en el proyecto. De acuerdo a la estabilidad del entorno se puede determinar la mejor alternativa en la implementación del tiempo de recuperación de la inversión inicial, un país que tiene problemas económicos, políticos, de orden público, el tiempo puede ser superior que en condiciones normales a las de otro país que no afronte los problemas descritos anteriormente.

Figura 12. TIR Fuente: (Elaboración propia) (s.f.)

Como se calcula entonces el periodo de recuperación de la inversión. La fórmula para hallar el período es:

Figura 14. Pantallazo fórmulas financieras TIR Fuente: (Elaboración propia) (s.f.)

a= Año anterior que se recupera la inversión b= Inversión Inicial Figura 13. Pantallazo argumento de función TIR Fuente: (Elaboración propia) (s.f.)

La TIR de este ejercicio es de 24,88% que es superior a la tasa de inversión del proyecto por lo tanto con esta última herramienta se puede decidir que el proyecto es viable, pues la tasa interna de retorno es superior al 10% de tasa de oportunidad del proyecto. Por lo tanto se recomienda invertir en este proyecto de transporte. Mediante las herramientas estudiadas en esta semana, se tienen elementos de juicio desde el punto de vista financiero para iniciar un proyecto de inversión, pero se deben tener en cuenta los flujos de caja que arroja el proyecto pues un mal cálculo en los flujos, reflejaría pérdida operativa en los proyectos.

11

c= Sumatoria de los flujos de efectivo anteriores d= Flujo de Caja del periodo en que se satisface la inversión. Ejemplo 2 Suponga usted señor inversionista que usted desembolso en un proyecto de vivienda de interés social $500.000.000, y los primeros dos años los flujos de caja neto fueron de $ 200.000.000 y $250.000.000 respectivamente; para el tercer año el flujo de caja fue de $300.000.000

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

12

03 --

Solución:

GLOSARIO DE TÉRMINOS

a= 2 b= Inversión inicial ($500.000.000)

EGRESO: Todos los gastos de un proyecto, y comprende los costos y gastos en el desarrollo del proyecto

c= (200.000.000+250.000.000) (Sumatoria de los flujos de caja de los periodos anteriores)

HORIZONTE DEL PROYECTO: Se determina como el período de tiempo que dura el proyecto.

d= Flujo de caja del período siguiente $300.000.000 PERÍODO DE RECUPERACIÓN= 2+((500.000.000-‐(200.000.000+250.000.000)/300.000.000) PR= 2+(50.000.000/300.000.000) PR= 2+(0,1667)= 2,16667 PERÍODO DE RECUPERACIÓN= 2 AÑOS y a la fracción se multiplica por el número de meses transcurridos en 1 año (12)= 2; por lo tanto el período real de recuperación es de 2 años y 2 meses.

13

INVERSIÓN: Monto de dinero que fue desembolsado por el inversionista del proyecto para el desarrollo en el período de tiempo determinado. FLUJO DE CAJA NETO: Corresponde a la suma de todos los ingresos futuros que tiene un proyecto y se le resta la sumatoria de todos los egresos en lo que se incurre en el proyecto PERÍODO DE RECUPERACIÓN: Tiempo necesario para que el Inversionista en un proyecto pueda retornar su inversión inicial, teniendo en cuenta los flujos netos de caja. TASA DE OPORTUNIDAD: tasa de interés utilizada para hallar el valor presente neto, en la que el inversionista espera sea recuperada su inversión inicial.

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

14

04 REFERENCIAS •

Alfredo, D. M. (2013). Matemáticas Financieras. Bogotá: Mc Graw Hill.

•

Eslava, J. d. (2010). Las claves del análisis económico-‐financiero de la empresa. Madrid: ESIC Editorial.

•

Ortiz Amaya, H. (2011). Análisis financiero aplicado y principios de administración financiera. Bogotá: Universidad Externado de Colombia.

•

Rosillo C., J. S. (2009). Matemáticas financieras para decisiones de inversión y financiación. Bogotá: Cengage Learning Editores.

Remisión a fuentes complementarias •

Matemáticas Financieras: http://matefinan-‐der.blogspot.com.co/2010/11/tema-‐2-‐tasa-‐ de-‐interes-‐de-‐oportunidad.html.

•

Sapag, Chain, Nassir (2014). Preparación y Evaluación de Proyectos. Bogotá. Editorial Mc Graw Hill, página 266

•

http://eds.b.ebscohost.com.loginbiblio.poligran.edu.co:2048/eds/detail/detail?vid=8&si d=d1efae3d-‐01db-‐481b-‐8c96-‐ e66815889fea%40sessionmgr102&hid=119&bdata=Jmxhbmc9ZXMmc2l0ZT1lZHMtbGl2 ZQ%3d%3d#

15

POLITÉCNICO GRANCOLOMBIANO

EVALUACIÓN DE PROYECTOS

16...

Similar Free PDFs

Ley de Entidades Financieras

- 5 Pages

13 manual de proyectos

- 27 Pages

Pc1 gestion de proyectos

- 3 Pages

500 proyectos de electronica

- 110 Pages

Gestion de Proyectos

- 9 Pages

Popular Institutions

- Tinajero National High School - Annex

- Politeknik Caltex Riau

- Yokohama City University

- SGT University

- University of Al-Qadisiyah

- Divine Word College of Vigan

- Techniek College Rotterdam

- Universidade de Santiago

- Universiti Teknologi MARA Cawangan Johor Kampus Pasir Gudang

- Poltekkes Kemenkes Yogyakarta

- Baguio City National High School

- Colegio san marcos

- preparatoria uno

- Centro de Bachillerato Tecnológico Industrial y de Servicios No. 107

- Dalian Maritime University

- Quang Trung Secondary School

- Colegio Tecnológico en Informática

- Corporación Regional de Educación Superior

- Grupo CEDVA

- Dar Al Uloom University

- Centro de Estudios Preuniversitarios de la Universidad Nacional de Ingeniería

- 上智大学

- Aakash International School, Nuna Majara

- San Felipe Neri Catholic School

- Kang Chiao International School - New Taipei City

- Misamis Occidental National High School

- Institución Educativa Escuela Normal Juan Ladrilleros

- Kolehiyo ng Pantukan

- Batanes State College

- Instituto Continental

- Sekolah Menengah Kejuruan Kesehatan Kaltara (Tarakan)

- Colegio de La Inmaculada Concepcion - Cebu